如何通过规划保险习惯来优化理财生活?

chen(作) 生活习惯在现代社会中,人们越来越重视自己的财务状况和生活质量。然而,很多人并没有意识到规划和购买保险是实现这两者平衡的重要手段之一。实际上,合理配置保险不仅能够提供风险保障,还能帮助个人和家庭更好地管理财务资源,从而达到优化理财生活的目标。以下是一些关于如何通过规划保险习惯来优化理财生活的建议:

一、明确保险需求 在开始考虑保险之前,首先要清楚自己及家庭的实际需求。这包括了以下几个方面: 1. 基本保障需求:如意外险、重大疾病险等; 2. 长期储蓄需求:为教育或退休做准备的投资型保单; 3. 遗产传承规划:利用人寿保险来实现财富的顺利转移。

二、选择合适的保险产品 根据自己的需求,可以选择不同类型的保险产品。例如: 1. 寿险:用于应对因去世而产生的家庭经济责任,如子女教育和房贷等; 2. 重疾险:当被保险人罹患合同约定的重大疾病时,保险公司会一次性给付保险金,以作治疗费用或其他用途; 3. 医疗险:报销医疗费用,减轻就医负担; 4. 年金保险:定期领取养老金,保证晚年生活品质。

三、量力而行,确定保费预算 保险费用应占家庭总收入的一个适当比例,通常建议不超过家庭收入的10%。同时,也要确保剩余的收入可以满足日常生活开支和其他投资需求。

四、长期规划与灵活调整相结合 保险是一个长期的规划过程,但在实施过程中也需要根据实际情况进行灵活调整。比如随着家庭成员的变化(结婚、生子)或者经济条件的好转,应该适时增加或减少某些保险产品的投入。

五、专业咨询与自主学习相结合 在制定保险计划时,寻求专业人士的意见是非常重要的。但与此同时,个人也应该主动了解保险知识,以便做出更明智的选择。

六、定期检视保单内容 每隔一段时间(通常是年度),应当对现有的保单进行一次全面的检查,以确保其仍然符合当下的需求以及市场变化情况。如有必要,应及时进行调整。

七、充分利用科技工具 如今,许多保险公司提供了在线平台和服务,可以帮助客户管理和分析保单信息。借助这些工具,消费者可以更加便捷地管理自己的保险资产。

八、将保险融入整体理财策略 保险不应被视为孤立的产品,而是作为整个理财规划的一部分来进行考量。它与其他金融工具(如银行存款、股票、基金等)相辅相成,共同构建稳健且多元化的理财组合。

九、培养良好的消费观念 除了规划保险外,还要注意在日常生活中的理性消费,避免过度负债和不必要的浪费,保持健康的信用记录,这些都是提升理财水平的关键因素。

十、持续学习和适应变化 金融市场不断发展,新的保险产品和技术也在不断涌现。因此,保持对新知识的敏感度和开放心态,与时俱进地更新自己的保险知识和技能,才能使我们的理财生活始终处于最佳状态。

综上所述,通过合理的保险规划,我们可以有效规避风险、储备未来所需资金、保护家人利益,最终实现个人和家庭财务上的安全感和自由度,从而全面提升我们的生活质量和幸福感。

如何有效戒除如咬指甲等不良习惯?

如何有效戒除如咬指甲等不良习惯? 如何培养并维持个人兴趣爱好的热情?

如何培养并维持个人兴趣爱好的热情? 户外运动时应当注意什么?

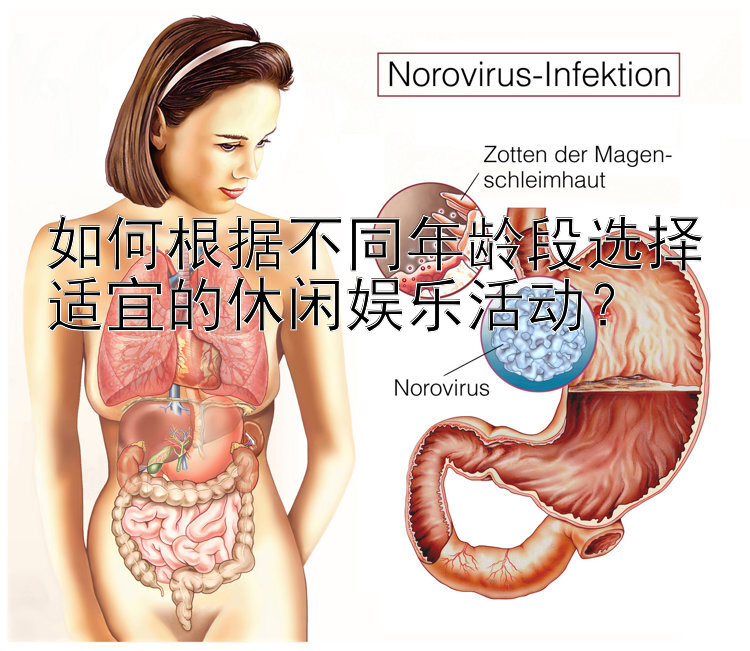

户外运动时应当注意什么? 如何有效预防传染病的传播?

如何有效预防传染病的传播? 如何根据不同年龄段选择适宜的休闲娱乐活动?

如何根据不同年龄段选择适宜的休闲娱乐活动? 如何进行睡前活动以促进良好睡眠?

如何进行睡前活动以促进良好睡眠?